CRIs e CRAs: quais as vantagens?

Olá, leitores do Xô Pindaíba!

Você já viu nos últimos artigos diversos tipos de investimentos, tanto de renda fixa quanto de renda variável. Hoje, vamos ver outro tipo de investimento de renda fixa que é muito comum e que é importantíssimo para os setores imobiliário e agrícola: os Certificados de Recebíveis Imobiliários (“CRIs”) e os Certificados de Recebíveis do Agronegócio (“CRAs”).

Se você leu os outros artigos do blog, em especial o Guia Definitivo para Sair da Pindaíba e Enriquecer, Por Onde Começar a Investir? e Renda Fixa: Aprenda a Investir você já deve estar familiarizado com esse investimento.

O que é um Certificado de Recebível Imobiliário ou do Agronegócio?

Segundo a B3, o “CRI é um instrumento de captação de recursos destinados a financiar transações do mercado imobiliário e é lastreado em créditos imobiliários, tais como: financiamentos residenciais, comerciais ou para construções, contratos de aluguéis de longo prazo etc.”.

Em síntese, por meio do CRI, o investidor tem direito a um crédito do setor imobiliário, que permitirá o recebimento de remuneração (juros) do emissor e que pode pagar com periodicidade (por exemplo, mensalmente ou semestralmente), ou apenas no vencimento do título.

De acordo com a B3, CRAs “são títulos de renda fixa lastreados em recebíveis originados de negócios entre produtores rurais, ou suas cooperativas, e terceiros, abrangendo financiamentos ou empréstimos relacionados à produção, à comercialização, ao beneficiamento ou à industrialização de produtos, insumos agropecuários ou máquinas e implementos utilizados na produção agropecuária”.

Basicamente, o que acontece é que o agricultor cede para uma securitizadora o valor a receber dos produtos gerados em sua atividade. Essa securitizadora emitirá CRAs para negociação no mercado de capitais e pagará para o agricultor o valor equivalente pelos recebíveis cedidos. Isso permite que o agricultor antecipe o valor que será gerado ao fim da safra com sua atividade.

Esses títulos podem ser encontrados em seu banco ou sua corretora de valores e contêm uma promessa de pagamento de uma rentabilidade em determinado prazo (vencimento).

A grande vantagem dos CRIs e dos CRAs é o fato de serem isentos de Imposto sobre Operações Financeiras (IOF) para pessoas físicas e jurídicas e de Imposto de Renda (IR) para pessoas físicas, o que permite a potencialização dos ganhos do investidor.

A rentabilidade dos CRIs e dos CRAs podem ser pré-fixadas, pós-fixadas ou atreladas à inflação:

- Títulos pré-fixados são aqueles que prometem uma rentabilidade pré-determinada no título a ser paga por ano até o vencimento. Por exemplo, um CRI ou CRA que pague 14% ao ano, terá uma rentabilidade, ao fim de 3 anos, equivalente a 42% do valor investido.

- Títulos pós-fixados são aqueles atrelados a um índice, normalmente à SELIC (taxa básica de juros da economia) ou ao CDI (Certificado de Depósito Interbancário, o que corresponde à taxa da SELIC -0,10%; ou seja, se hoje a SELIC está em 13,75%, o CDI está em 13,65%). Por exemplo, um CRI ou CRA que pague 95% do CDI ao ano. Conforme a SELIC (e, por consequência, o CDI) varie, o título pagará 95% do CDI no período.

- Títulos atrelados à inflação são aqueles que pagam uma rentabilidade equivalente à inflação + um valor pré-fixado. Por exemplo, um CRI ou CRA que pague IPCA + 8% ao ano pagará o equivalente a 18% em um ano em que a inflação tenha sido de 10%.

O vencimento pode variar e você deve se atentar para dois fatores quando for analisar o vencimento de seu CRI ou CRA: liquidez e carência.

Liquidez significa possibilidade de resgate do investimento em maior ou menor tempo. Há investimentos que só poderão ser resgatados no vencimento, outros que possuem liquidez diária (ou seja, podem ser resgatados a qualquer momento) e outros que possuem liquidez após o período de carência.

Carência é o período durante o qual você não pode resgatar o título sem incorrer na marcação a mercado. CRIs e CRAs podem ou não ter carência. Tudo isso está especificado no momento da contratação do título no seu banco ou em sua corretora de valores.

CRIs e CRAs podem (i) não ter carência; (ii) ter carência “no vencimento”; ou (iii) ter carência por determinado período.

- Se seu CRI ou CRA não tiver carência, isso quer dizer que você pode vendê-lo e resgatar o valor investido a qualquer momento, recebendo a remuneração proporcional ao período durante o qual o CRI ou o CRA ficou aplicado;

- Se a carência for “no vencimento”, isso quer dizer que você só poderá resgatar o investimento, sem incorrer em marcação a mercado, no prazo indicado no vencimento do título; e

- Se o CRI ou o CRA tiver carência por determinado período (por exemplo, 90 dias), isso quer dizer que você não pode vendê-la antes dos 90 dias sem incorrer em marcação a mercado. Após esse prazo, seu título passa a ter liquidez diária, de modo que você pode vendê-lo a qualquer momento pelo valor atualizado do título.

Entendido, mas você falou algumas vezes em “marcação a mercado”. O que é isso?

Marcação a mercado nada mais é do que o preço atual do título caso você queira vendê-lo antes de seu vencimento ou de sua carência.

Ele pode variar para cima ou para baixo, a depender da situação econômica no momento em que você quiser vender o título.

Por exemplo, se em 2021 você tivesse comprado um título pré-fixado que pagasse 7% ao ano na época em que a SELIC estava em 6,25%, quando você tentasse vendê-lo em 2022 quando a SELIC estava acima de 13% (no momento em que escrevemos este artigo, a SELIC está em 13,75%), seu título valeria muito menos do que 7%. Isso porque, entre comprar o seu título a 7% ao ano ou um outro título disponível no mercado a 15% ao ano, qualquer um preferiria comprar o título que pagasse mais (15% ao ano).

Por outro lado, se você garante hoje um título que pague 15% ao ano e a SELIC venha a cair para 10% no ano que vem, o seu título pode valer muito mais do que 15% caso você opte por vendê-lo. Tudo depende de como o mercado irá precificar seu título (lei da oferta e da demanda).

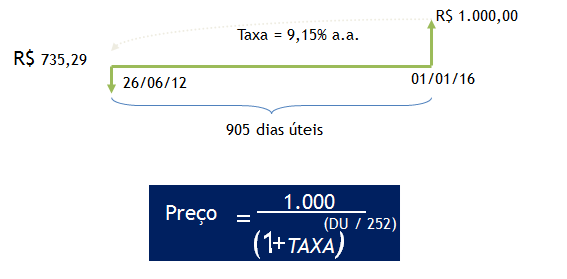

No caso do Tesouro Direto, existe uma fórmula para calcular a marcação a mercado:

Por isso, é muito importante se programar e investir nos títulos adequados ao seu perfil e à sua estratégia de investimento (considerando o prazo do investimento) para evitar ter de vender um título antes da hora e ser prejudicado pela antecipação do título em momento que não lhe seja favorável.

Todavia, em momentos como o atual, em que se espera que o COPOM não continue aumentando a taxa SELIC (como visto, a SELIC teve doze aumentos sucessivos e foi mantida em 13,75% ao ano nas últimas duas reuniões do COPOM), muitos investidores se utilizam do fenômeno da marcação a mercado como uma estratégia para lucrar.

Justamente pela expectativa de queda da SELIC no próximo ano, muitos investidores aproveitam para comprar títulos pré-fixados neste momento para, quando a SELIC cair, vendê-los a um valor maior do que o título pagaria se carregado até o seu vencimento.

Todavia, temos que relembrá-los de que nada aqui é recomendação de investimentos. É importante que você fale com um assessor de investimentos da sua corretora ou de um escritório especializado para que ele auxilie você a tomar as melhores decisões. As informações aqui contidas têm caráter meramente educacional e informativo, e não podem ser interpretadas como recomendação de investimento.

E como faço para vender meu CRI ou meu CRA antes do fim da carência?

Caso você precise vender a sua CRI ou CRA antes de encerrado o período de carência, você deve contatar seu banco ou sua corretora de valores onde o título está disponível e pedir uma cotação sobre o valor atual. Antes de efetivar a venda, pondere se não há uma alternativa melhor, pois essa antecipação pode resultar em perda de parte do valor investido ou de sua rentabilidade.

Em caso de corretoras de valores, você também pode simular o valor que receberia em caso de venda antecipada do título diretamente pelo sistema da corretora. O sistema já calculará o valor que você receberá e indicará quando estará disponível na sua conta.

E se ao invés de vender, eu quisesse comprar esses CRIs e CRAs de pessoas que desistiram do título?

Excelente pergunta! Aí, você deve acessar o site da sua corretora por volta das 10h da manhã, momento em que as ofertas do mercado secundário ficam disponíveis para os investidores aproveitarem para comprar títulos vendidos antecipadamente.

O mercado secundário é gerido pela corretora de valores e não é necessário negociar com o portador anterior do CRI ou do CRA. Há algumas vantagens na negociação no mercado secundário:

- Acesso a títulos que você possivelmente não teria como comprar de outra forma. Alguns títulos são oferecidos apenas para grandes investidores institucionais (agentes financeiros, corretoras, bancos, fundos de investimentos etc.) e não estão disponíveis para pessoas físicas. Por meio do mercado secundário, é possível adquirir títulos com alta rentabilidade e que foram vendidos por esses investidores;

- Em alguns casos, o período de carência já não existe mais. Quando o primeiro portador do título o vende antes do fim do período de carência, o título passa a não ter mais o período de carência, de modo que, em regra, o próximo adquirente pode vendê-lo a qualquer momento;

- Alguns títulos estão disponíveis em cotas mais acessíveis, com valores iniciando em cotas de R$ 1,00.

Legal! E por serem renda fixa, o CRI e o CRA não oscilam?

Sim e não.

Como explicado no artigo Renda Fixa: Aprenda a Investir, os títulos de renda fixa não estão sujeitos a oscilações, caso você os carregue até o seu vencimento (ou seja, caso você não venda o título antes do seu vencimento).

Isso por dois fatores: (i) oscilações do índice ao qual o título está atrelado; e (ii) o fenômeno denominado “marcação a mercado”, que já vimos acima.

- Oscilações do índice ao qual o título está atrelado

Recentemente, passamos pelo primeiro momento na história em que tivemos deflação três meses seguidos.

De fato, a inflação (medida pelo Índice Nacional de Preços ao Consumidor Amplo – IPCA) caiu 0,68% em julho de 2022, 0,36% em agosto de 2022 e a estimativa é de que a inflação tenha caído mais 0,37% em setembro de 2022.

Em razão disso, quem tem títulos de renda fixa atrelados à inflação (por exemplo, como vimos acima, IPCA + 8% ao ano), sofreu uma queda nesses últimos três meses na parte relacionada ao índice.

O título continuou crescendo 0,67% ao mês (8% ao ano, divididos por doze meses), mas teve uma queda equivalente à parte atrelada à inflação. Nesse caso, em julho, por exemplo, o título teria tido uma rentabilidade negativa de 0,01%, ao passo que, em agosto, teria tido uma rentabilidade positiva de 0,31%.

Todavia, a longo prazo, a rentabilidade vai sempre ser positiva porque a inflação não tem como cair eternamente. A título de exemplo, segue a tabela disponibilizada pelo Instituto Brasileiro de Geografia e Estatística – IBGE, responsável por compilar os dados da inflação, em particular do IPCA:

Assim, se você investiu em janeiro de 2018 em um título com vencimento em dezembro de 2021, que pagava IPCA + 8% ao ano, você teria tido uma rentabilidade bruta (antes de imposto de renda) equivalente a 54,64% (22,64% de inflação no período + 32% da parcela pré-fixada do título (8% ao ano por 4 anos)).

Agora, se você vendesse seu título antes do vencimento, estaria sujeito ao fenômeno da marcação a mercado, que abordamos acima.

Legal, mas o que acontece se a instituição que emitiu o CRI ou o CRA falir?

Diferentemente das LCIs e das LCAs, que possuem a proteção do Fundo Garantidor de Crédito (FGC), os CRIs e os CRAs não contam com esse benefício.

Como vimos no artigo LCIs e LCAs: entenda as principais vantagens, o FGC garante que você receberá o valor investido, com atualização, em caso de falência da instituição emissora até R$ 250 mil por banco e por CPF ou CNPJ.

Assim, se você tiver várias LCIs ou LCAs da mesma instituição e ela falir, mas o valor somado de todos os títulos não superar R$ 250 mil, você receberá o valor de volta. Todavia, os CRIs e os CRAs não possuem esse benefício. Por tal motivo, é importante escolher as instituições emissoras com cuidado, verificando o grau de risco delas e o nível de avaliação da instituição de acordo com o seu rating.

Em um outro artigo, vamos abordar alguns parâmetros para você saber se a instituição que emitiu o título no qual você está investindo é segura, tais como as tabelas de rating.

Gostou desse artigo? Então, comente abaixo e compartilhe com seus amigos e parentes.

Ficou com dúvidas? Mande seus questionamentos para o nosso e-mail (contato@xopindaiba.com.br) ou deixe nos comentários que responderemos em breve!

Quer ter acesso a ainda mais conteúdo? Siga nossa página no Instagram @xo.pindaiba e fique por dentro de vários outros assuntos e alertas sobre o mundo das finanças pessoais.

Quer aprender mais sobre o mundo das finanças e de investimentos? Preparamos uma lista com os Livros Recomendados pelo Xô Pindaíba! Comprando pelos links da lista, você ajuda o blog a crescer e a trazer ainda mais conteúdo para mais pessoas!